Рубрика: Налоги

НДС на электронные услуги — изменения

Недавно в налоговом законодательстве произошли изменения, вводящие новые правила начисления и уплаты НДС.

В текущий момент, и до 30.09.2022 года действует порядок уплаты НДС с электронных услуг, оказанных иностранными поставщиками, при котором иностранный поставщик должен самостоятельно встать на учет в ФНС РФ, получить ИНН, сдать декларацию по НДС и уплатить его. С 01.10.2022 года ФНС и Минфин рекомендуют прежний (до 2019 года) порядок уплаты НДС с электронных услуг. В письме от 08.08.2022 ФНС также разъяснила вводимые изменения.

Это значит, что НДС уплачивает и восстанавливает российская организация – получатель услуг в качестве налогового агента. При этом если иностранный поставщик электронных услуг, состоящий на учете, оказывает также неэлектронные услуги, обязанности налогового агента у российских покупателей по ним не возникает. В то же время покупатель вправе самостоятельно уплатить НДС с таких услуг (письмо ФНС РФ от 24.04.2019 №СД-4-3/7937 ). На практике проще и удобнее российской организации – покупателю любых услуг иностранного поставщика перечислять НДС с бюджет РФ в качестве налогового агента.

По всем выплатам, осуществленным до 01.10.2022 в сторону иностранного контрагента по старым правилам, организация-покупатель вправе возместить уплаченный иностранному продавцу НДС.

Однако данные изменения не освобождают иностранных поставщиков услуг от необходимости вставать на учет в ФНС. Механизм данного действия также претерпел изменения, теперь иностранная организация может встать на учет через открытие расчетного счета в банке.

Алгоритм прописан в статьях 83-84 НК РФ с изменениями по Федеральному закону от 1 мая 2022 г. № 120-ФЗ.

Заявление о постановке на учет заполняется, заверяется УКЭП уполномоченного лица российского банка и направляется в ФНС. После постановки на учет иностранной организации свидетельство о постановке на учет в электронной форме также направляется банку.

Банки обязали проверять в Открытых и общедоступных сведениях ЕГРН об иностранных организациях статус постановки на учет иностранного клиента и при отсутствии сведений в реестре направлять заявление о постановке на учет.

Напомним, что постановка на налоговый учет и уплата налога – это разные процессы. Так как пока регуляторами не было предоставлено иных пояснений, мы рекомендуем придерживаться консервативной позиции и продолжить сдавать нулевые декларации по НДС для стоящих на учете в ФНС иностранных организаций, даже с учетом перехода на порядок уплаты налога через налогового агента.

Контакты

Евгения Чернова

Ольга Киреева

Другие новости

10.02.2026

Экологический сбор: что изменилось с 1 января 2026 года и что ожидать бизнесу

23.12.2025

Дорогие коллеги, поздравляем Вас с наступающим Новым годом и Рождеством!

Единый налоговый счет

14 июля 2022 опубликован Закон №263-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

Основным изменением стало введение понятий ЕНС – единого налогового счета и ЕНП – единого налогового платежа, а также новых практик администрирования налоговых платежей.

Новые правила вступают в силу с 01.01.2023 и обязательны к применению для всех налогоплательщиков.

Единый налоговый счет ведется в отношении каждого физического лица и каждой организации, являющихся налогоплательщиками, плательщиками сборов, плательщиками страховых взносов и (или) налоговыми агентами.

Таким образом, взаиморасчеты по каждому отдельному налогу, взносу или другому начислению преобразуются в совокупную обязанность перед налоговым органом. Совокупная обязанность по уплате формируется на ЕНС плательщика на основании поданных налоговых деклараций, уточненных налоговых деклараций и уведомлений об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов, решений налогового органа.

Законом вводится единая дата подачи налоговых деклараций и уведомлений – 25 число месяца, следующего за отчетным, для квартальных налогов – за последним месяцем отчетного квартала.

| Налог, взнос | Новая дата | Старая дата |

| Социальные взносы | 15 | 25 |

| Акцизы | 15, 25 | 25 |

| НДС | 25 | 25 |

| Налог на прибыль | 28 | 25 |

| НДПИ | 30 | 25 |

| Налог на имущество | 30 | 25 |

Аналогично вводится единая дата уплаты единого налогового платежа

| Налог, взнос | Новая дата | Старая дата |

| Социальные взносы | 15 | 28 |

| Акцизы | 25 | 28 |

| НДС | 25 | 28 |

| НДПИ | 25 | 28 |

| Налог на прибыль | 28 | 28 |

| Налог на имущество | 30 | 28 |

| Земельный налог | 30 | 28 |

| Транспортный налог | 30 | 28 |

| НДФЛ | 30 | 28 |

Преимущества нового порядка администрирования налоговых платежей озвучены ФНС на своем сайте :

- 1 платеж + 2 реквизита в платеже (ИНН и сумма платежа);

- 1 срок уплаты в месяц;

- 1 сальдо в целом по ЕНС;

- 1 день для поручения на возврат;

- 1 документ взыскания для банка;

- 1 день для снятия блокировки по счету

О практических аспектах нового порядка мы будем рассказывать в дальнейших памятках на эту тему.

Первый практический совет – провести сверку с ФНС по всем возможным налогам взносам и прочим платежам перед 01.01.2023 для формирования четкой картины по задолженностям и переплатам в разрезе отдельных обязательств, вернуть все переплаты, которые возможны к возвращению. Ведь после перехода на ЕНС доказательная база будет размыта.

Контакты

Евгения Чернова

Ольга Киреева

Другие новости

10.02.2026

Экологический сбор: что изменилось с 1 января 2026 года и что ожидать бизнесу

23.12.2025

Дорогие коллеги, поздравляем Вас с наступающим Новым годом и Рождеством!

Дайджест новостей (весна 2022)

Чтобы помочь сохранить обзор важных для ведения бизнеса моментов в огромном потоке информации, мы обобщили существенные для иностранного бизнеса в России новости и практические рекомендации по вопросам платежей, поставок товара и других аспектов, на которые необходимо обратить внимание.

Более подробная и актуальная информация регулярно обновляется в Телеграм-канале СВИЛАР.

Информация пополняется на русском, однако с функцией перевода в Telegramm, вы можете иметь доступ к самым актуальным новостям на выбранном языке.

ПОСТАВКИ

Список ограниченных к вывозу товаров

Напомним, что с введением санкционных ограничений большое количество товаров стало ограниченным как к вывозу с территории ЕС, так и к вывозу с территории РФ.

Ознакомиться с актуальным списком ограничений со стороны ЕС по вывозу товаров можно здесь. Чтобы проверить, попадает ли ваш товар под ограничения, можно обратиться в вашу Торгово-промышленную палату и/или в уполномоченный орган выдачи разрешений (BAFA, SECO или иную инстанцию в зависимости от страны резидентства отправителя груза).

Со стороны Российской Федерации в течение последних месяцев также были введены ограничения на вывоз ряда товаров. Последнее Постановление Правительства РФ от 11 мая 2022 года № 850 (опубликовано 12.05.2022) уточняет перечень товаров, ограниченных к вывозу из РФ. Часть ранее веденных ограничений снята, также уточнены коды ТН ВЭД ЕАЭС для товарных позиций из Постановлений № 311, 312, 313.

Чтобы узнать, может ли ваш товар быть вывезен с территории РФ в рамках этого регламента необходимо проверить наличие вашего ТН ВЭД в перечне таможенных кодов в постановлении.

Лицензии, сертификаты и разрешения на ввоз товара в РФ

Постановление Правительства РФ № 353 от 12.03.2022 продлевает действие ряда разрешений и лицензий, а также упрощает условия ввоза и сертификации продукции в РФ:

— переносит на год необходимость прохождения периодического подтверждения соответствия продукции многих отраслей;

— доказательствами безопасности продукции могут послужить и документы иностранных органов по сертификации или иностранных лабораторий.

Чтобы узнать, можете ли вы воспользоваться этой мерой следует проверить, входят ли ваши лицензии и сертификаты в перечень разрешений, продлеваемых на основании Постановления.

Действие Постановления применяется только на территории РФ и не распространяется на территорию других стран-членов ЕАЭС.

Разрешение параллельного импорта

19.04.2022 Минпромторг России подписал приказ №1532 об утверждении Перечня товаров, в отношении которых не будут применяться положения ГК РФ о защите исключительных прав на результаты интеллектуальной деятельности, выраженные в таких товарах, и средства индивидуализации, которыми такие товары маркированы (этот приказ вступил в силу 7.04.2022). Ознакомиться со списком товаров, предусмотренных для включения в перечень разрешения параллельного импорта можно здесь.

Список содержит как таможенные коды, так и наименования конкретных брендов/торговых марок. Ведомство предложило продавать без разрешения правообладателя более 50 групп товаров. Всего в документе содержится около 200 позиций.

Согласно дальнейшим комментариям Минпромторга известно, что перечень может уточняться: иностранные бренды, продолжающие работу на российском рынке могут быть исключены из списка.

МЕЖДУНАРОДНЫЕ ПЛАТЕЖИ

В списке часто обновляемых ограничений нелегко вычленить важные нюансы. Для вашего удобства мы сформировали обзор накопленной практики по ситуации с платежами.

Напомним, что 7 российских банков отключены от системы SWIFT, ожидаются дальнейшие ограничения в адрес СБЕРБАНКА и 3 других банков. В последний (6-ой) санкционный пакет также вошли новые ограничения банковского сектора. Список банков, которые буду отключены от SWIFT, дополнился тремя российскими банками: Сбербанк, Россельхозбанк и Московский кредитный банк, отключение которых будет произведено 14.06.2022.

СО СТОРОНЫ ЕС

За исключением этого действующих ограничений на произведение оплаты в адрес контрагентов в РФ со стороны ЕС не вводилось. При этом, однако, большая часть платежей обрабатывается банками в Европе в ручном режиме и/или включает дополнительную комплаенс проверку, чтобы избежать проведения денежных операций с участием подсанкционных физических или юридических лиц. В связи с этим у отправителя/получателя платежа из РФ может возникнуть необходимость предоставить дополнительные пояснения, раскрыть более подробную информацию, а обработка платежа может быть задержана.

СО СТОРОНЫ РОССИЙСКОЙ ФЕДЕРАЦИИ

Со стороны Российской Федерации введен ряд ограничений, которые необходимо учитывать при планировании платежей.

Так, ограничены (перечень неполон и приведен на основании наиболее часто встречающихся вопросов со стороны компаний):

- Возврат займов и процентов иностранным юридическим лицам из недружественных стран (осуществляется в рублях, при сумме более 10 миллионов рублей в месяц потребуется открытие специального счета типа C и получение разрешения специальной Правительственной комиссии).

- Покупка валюты иностранными резидентами в РФ и перечисление собственных средств иностранных резидентов за границу (представительства и филиалы ограничены в перечислении средств головному офису).

- Выплата дивидендов как от АО, так и от ООО. Согласно указу Президента РФ №254 от 04.05.2022 на дивиденды распространяется такой же регламент как и для займов (см. выше).

- Выплату роялти и вознаграждения за использование объектов интеллектуальной собственности/средств индивидуализации. Указ Президента РФ от 27.05.2022 № 322 предусматривает, что в отношении такого вида платежей в адрес иностранных правообладателей, выполняющих определенные критерии (например, прекративших бизнес в РФ) выплаты должны будут производиться в рублях с использованием специального счета типа О.

Необходимо учитывать, что ограничения, однако, не касаются оплат за товары по договорам поставки. В отношении валютных платежей введены существенные послабления в регламенте валютного контроля российских банков.

В отношении платежей за услуги действует ограничение на внесение предоплаты (не более 30% от сумма платежа). При этом лимит не действует на определенный перечень услуг, а также на контракты с суммой менее 15.000 USD (или эквивалента в валюте).

Введенный в феврале регламент обязательной продажи валютной выручки (изначально продаже подлежали 80% поступающих средств в течение 3 дней с момент зачисления; далее регламент был поэтапно смягчен до 50% в течение 120 дней) был официально отменен с 10.06.2022. Решение было принято подкомиссией правительственной комиссии по контролю за осуществлением иностранных инвестиций в России, которая была наделена соответствующими полномочиями Указом Президента РФ от 09.06.2022.

ФОРС-МАЖОР

На данный момент нет четкого понимания, являются ли текущие ограничения с обеих сторон форс-мажором.

При этом по общему порядку в России заинтересованные лица (сторона договора, неисполнившая/ненадлежащим образом исполнившая обязательство) вправе обратиться в Торгово-промышленную палату РФ (или субъекта РФ) для получения заключения об обстоятельствах непреодолимой силы, наступивших на территории Российской Федерации.

Решение о принятии/непринятии полученного заключения будет приниматься контрагентом самостоятельно. В случае несогласия контрагента спор будет решаться в суде, при этом заключение ТПП будет одним из доказательств невозможности исполнения/надлежащего исполнения должником своих обязательств.

Информация о порядке обращения, сроках и оплате, а также все контактные данные на официальном сайте Торгово-промышленной палаты РФ.

В случае, если иностранная компания-поставщик сможет предъявить сертификат о форс-мажоре от своего уполномоченного органа, обращаться дополнительно в ТПП РФ российскому покупателю не потребуется. Иностранный сертификат о форс-мажоре можно будет также предъявить в РФ.

ПРОЧЕЕ

Мораторий на банкротство

С 1 апреля по 1 октября 2022 г. в России действует мораторий на возбуждение дел о банкротстве по заявлению кредиторов. Мораторий касается всех компаний, а также ИП, за исключением должников–застройщиков.

Компаниям, на которые распространяется мораторий, запрещено:

- выплачивать дивиденды,

- выплачивать действительную стоимость доли,

- производить обратный выкуп собственных акций,

- прекращать денежные обязательства путем зачета встречного однородного требования (если при этом нарушается или возможно нарушение очередности удовлетворения требований кредиторов).

Эти ограничения можно избежать, заявив в свободной форме об отказе компании от моратория через личный кабинет на сайте Федресурса.

МЕРЫ ПОДДЕРЖКИ БИЗНЕСА В РФ

В РФ введен ряд налоговых и неналоговых мер поддержки для бизнеса.

В числе мер следует отметить:

- отсрочку уплаты страховых взносов;

- специальный порядок учета курсовых разниц на период 2022-2024 гг;

- ускоренный порядок возмещения НДС;

- и другие

Сводный обзор мер поддержки на русском языке можно проверить на сайте Правительства РФ. Дополнительную информацию также можно получить на нашем сайте.

СДЕЛКИ С ДОЛЯМИ В РОССИЙСКИХ КОМПАНИЯХ

В ряде случаев сделки с долями (продажа, выход участника, колл-опцион) могут потребовать получения разрешения специальной Правительственной комиссии.

Однако это правило распространяется не на все сделки: ряд исключений был поименован в Указе Президента РФ от 04.05.2022. Также существуют отличия в регламенте для акционерных обществ и обществ с ограниченной ответственностью.

Мы активно работаем с этими вопросами для наших клиентов и будем рады предоставить дополнительную информацию по запросу.

Мы прилагаем все усилия со своей стороны, чтобы помочь сохранить стабильность процессов для своих клиентов и всегда остаемся на связи.

Больше оперативной информации в нашем Telegram-канале.

t.me/swilar.

Другие новости

10.02.2026

Экологический сбор: что изменилось с 1 января 2026 года и что ожидать бизнесу

23.12.2025

Дорогие коллеги, поздравляем Вас с наступающим Новым годом и Рождеством!

Обзор мер поддержки бизнеса в РФ (весна 2022)

В течение весны 2022 в России были разработаны и внедрены меры по поддержке малого и среднего бизнеса в связи с мировой ситуацией.

Специалисты СВИЛАР отобрали те нововведения, которые актуальны для предприятий с иностранным капиталом и подготовили дайджест принятых мер. Полный перечень можно найти на странице сводного обзора мер поддержки на сайте Правительства РФ.

1. Меры по налогу на прибыль:

· Организации вправе перейти на уплату ежемесячных авансовых платежей исходя из фактической прибыли, начиная с отчетного периода три месяца, четыре месяца и так далее до окончания 2022 года (действует с 01.01.2022).

· Положительная курсовая разница, возникшая в 2022-2024 и отрицательная курсовая разница, возникшая в 2023–2024, учитываются только при погашении образовавшихся требований в иностранной валюте. На авансы указанное правило не распространяется (в силе с 01.04.2022).

· При определении налоговой базы, в 2022 году не будут учитываться суммы списанных иностранными организациями и иностранными гражданами долгов российских организаций по договорам кредита и займа, заключенным до 1 марта 2022 года. В отношении прощения долга российскими заимодавцами/кредиторами освобождений не предлагается.

· В правилах недостаточной капитализации будет применяться фиксированный курс иностранной валюты на 01.02.2022

2. Меры по НДС:

Возмещение НДС из бюджета в заявительном порядке (то есть авансом) возможно без представления банковской гарантии или поручительства, если соблюдаются условия применения меры:

— организация не находится в процессе банкротства, ликвидации или реорганизации и

— заявленная сумма возмещения не превышает совокупную сумму налогов и страховых взносов, уплаченных в календарном году, предшествующем заявлению.

Новые нормы по ускоренному возврату НДС будут действовать в отношении налоговых периодов 2022 и 2023 годов. Камеральная проверка деклараций на возврат НДС не отменена, но ее окончание не является теперь обязательным условием получения возмещения.

3. Меры по НДФЛ:

· Не облагается НДФЛ материальная выгода, проценты по вкладам и материальная помощь (подарки) отдельным категориям граждан, полученные в 2021-2023 годах;

· Контролирующие лица или учредители иностранных организаций (по состоянию на 31.12.2021), которые получили в 2022 году имущество или имущественные права от этих организаций, освобождены от уплаты НДФЛ по этому виду доход.

4. Некоторые другие меры:

· Приостановлены проверки соблюдения валютного законодательства в части нарушений, предусмотренных Федеральным законом «О валютном регулировании и контроле»

· С 09.03.2022 до 01.06.2022 приостановлено принятие налоговыми органами решений о приостановлении операций по счетам в банке при взыскании денежных средств со счетов должников (блокировка счетов)

· Для объектов, у которых в 2022 году увеличится кадастровая стоимость вследствие экономической ситуации, при расчете налога за 2023 год будет учитываться кадастровая стоимость по состоянию на 01.01.2022.

5. «Ковидная амнистия»

В Москве анонсированы меры по так называемой «ковидной амнистии», которая предусматривает возмещение ранее уплаченных штрафов за нарушение любых ковидных ограничений, кроме несоблюдения режима изоляции в период заболевания COVID-19.

Компаниям и физлицам будут предоставлены субсидии для компенсации ранее уплаченных штрафов.

Для получения субсидий нужно обратиться в центры «Мои документы» до 31.12.22 и предоставить постановление о назначении административного наказания и подтверждение оплаты штрафа.

Воспользоваться мерой можно с 01.06. 2022 года, формы заявлений будут доступны на портале mos.ru.

6. Мораторий на проверки соблюдения валютного законодательства

Мораторий начал действовать 1 июня и продлится до 31 декабря 2022 года. Он подразумевает приостановку большинства контрольных мероприятий, которые касаются соблюдения валютного законодательства, но не коснется проверок, в ходе которых ранее уже выявили нарушения, срок давности которых истекает истекающим до 31.12.22.

Также мораторий не затронет нарушения по нормативным актам, которые были приняты после 27.02.22 как специальные экономические меры в ответ на санкции.

Мы следим за обновлением информации и стараемся помочь нашим клиентам сохранить стабильность процессов.

Всегда остаемся на связи,

с уважением,

ваша команда СВИЛАР

Другие новости

10.02.2026

Экологический сбор: что изменилось с 1 января 2026 года и что ожидать бизнесу

23.12.2025

Дорогие коллеги, поздравляем Вас с наступающим Новым годом и Рождеством!

Изменения в налоговом учёте операций финансовой аренды (лизинга)

29 ноября 2021 с принятием Федерального закона № 382-ФЗ введены изменения в налоговом учёте операций лизинга.

Изменения, влияющие на расчёт налога на имущество – пункт 49 закона 382-ФЗ вносит поправки в статью 378 главы 30 НК РФ, означающие, что налог за арендованное имущество, включая договоры финансовой аренды (лизинга), уплачивает арендодатель (лизингодатель).

Изменения, влияющие на расчёт налога на прибыль:

- законом 382-ФЗ (пункт 21) исключен пункт 10 статьи 258 НК РФ, позволяющий амортизировать арендованное/переданное в аренду имущество арендатором или арендодателем, в зависимости от того, кто по условиям соглашения учитывает объект аренды на своем балансе.

То есть арендатор (лизингополучатель) начиная с 2022 года больше не сможет амортизировать объект лизинга в своем налоговом учете, как было ранее, если лизингополучатель учитывал арендованное имущество в составе своего баланса — с введением изменений объект лизинга в налоговом учёте будет считаться амортизируемым имуществом только у лизингодателя;

- пункт 23 принятого закона также изменяет порядок расчета налога на прибыль в части того, как признаются расходы по договорам лизинга (подпункт 10 пункта 1 статьи 264 НК РФ) – при включении в платежи по условиям соглашения выкупной стоимости предмета лизинга, который переходит после окончания договора лизингополучателю в собственность на основании договора купли-продажи, лизинговые платежи учитываются в составе расходов за минусом выкупной стоимости;

Учет с целями уплаты транспортного налога не меняется с вступлением в силу 382-ФЗ.

Федеральный закон вступил в силу с 1 января 2022 года.

Контакты

Евгения Чернова

Ольга Киреева

Другие новости

10.02.2026

Экологический сбор: что изменилось с 1 января 2026 года и что ожидать бизнесу

23.12.2025

Дорогие коллеги, поздравляем Вас с наступающим Новым годом и Рождеством!

Транспортный налог для юридических лиц: основные изменения 2021

C 1 января 2021 г. вступил в силу ряд важных изменений по транспортному налогу, предусматривающих иной порядок взаимодействия налогоплательщика с налоговыми органами.

Для Вашего удобства мы подготовили обзор основных изменений и рекомендации по их применению.

С 1 января 2021 г. отменена обязанность предоставления организациями налоговых деклараций по транспортному налогу за 2020 год и последующие налоговые периоды (п. 17 ст. 1 Закона от 15.04.2019 № 63-ФЗ, приказ ФНС от 04.09.2019 № ММВ-7-21/440).

Также с указанной даты для всех организаций введены единые сроки уплаты транспортного налога и авансовых платежей по нему:

- налог подлежит уплате не позднее 1 марта года, следующего за истекшим календарным годом;

- авансовые платежи, если они введены законом субъекта РФ, подлежат уплате не позднее последнего числа месяца, следующего за истекшим кварталом.

Начиная с 2021 г. организации должны самостоятельно рассчитывать и перечислять транспортный налог в бюджет (п. 1 ст. 362 НК РФ).

Сумма налога исчисляется по каждому транспортному средству (ТС) как произведение налоговой базы и налоговой ставки с учетом повышающего коэффициента (п. 2 ст. 362 НК РФ).

Ставки устанавливаются субъектами РФ в пределах, указанных в ст. 361 НК РФ.

Организациям, имеющим право на льготы по транспортному налогу, необходимо направить в налоговый орган заявление о предоставлении налоговой льготы (ст. 361.1 НК РФ). Вместе с заявлением организации вправе подать документы, подтверждающие право на данную льготу.

Форма заявления на льготу установлена приказом ФНС от 25 июля 2019 г. № ММВ-7-21/377@.

С 2022 года налогоплательщики будут подавать в налоговый орган заявление о предоставлении налоговой льготы по форме в редакции приказа ФНС России от 18.06.2021 № ЕД-7-21/574@.

Срок для представления в налоговый орган заявления о льготе Налоговым кодексом Российской Федерации не установлен.

Заявление о предоставлении налоговой льготы рассматривается налоговым органом в течение 30 дней со дня его получения. Возможно увеличение срока рассмотрения заявления на получение льготы в случае необходимости запроса налоговым органом сведений, подтверждающие право налогоплательщика на налоговую льготу, у органов и иных лиц, у которых имеются эти сведения. При этом налогоплательщик уведомляется о продлении срока рассмотрения заявления.

По результатам рассмотрения заявления о предоставлении налоговой льготы налоговый орган направляет налогоплательщику:

- уведомление о предоставлении налоговой льготы;

- сообщение об отказе от предоставления налоговой льготы с указанием оснований отказа.

В целях обеспечения полноты уплаты налога, с 2021 г. налоговые органы будут направлять налогоплательщикам сообщения об исчисленных налоговыми органами суммах налога (п. 4 ст. 363, п. 5 ст. 363 НК РФ).

Налог будет рассчитываться исходя из информации, которая имеется в налоговой инспекции:

- от органов, регистрирующих транспортные средства (ТС) — ГИБДД;

- по сведениям о заявленных налоговых льготах, поступившим от владельцев ТС.

Сроки рассылки налоговых уведомлений:

- шесть месяцев со дня, когда закончились установленные сроки уплаты налога (Например, уведомление за 2020 г. должно поступить налогоплательщику не позднее 1 сентября 2021 г.);

- два месяца со дня поступления информации по перерасчету налога;

- один месяц со дня получения сведений из ЕГРЮЛ о том, что компания находится в процессе ликвидации.

Уведомление о налоге отправляется налогоплательщику посредством телекоммуникационной связи, через личный кабинет на сайте налоговой инспекции, либо по почте (при невозможности уведомления иными способами).

Однако! Обращаем ваше внимание, что указанное уведомление носит информативный характер и направляется налогоплательщику после истечения налогового периода и срока уплаты налога, и, соответственно, не отменяет обязанность налогоплательщика самостоятельно рассчитывать и уплачивать налог в соответствие с требованиями законодательства.

Если самостоятельно рассчитанная и уплаченная налогоплательщиком сумма, не совпадает с данными указанными в налоговом уведомлении, организация в течение десяти рабочих дней со дня получения сообщения об исчисленной сумме налога вправе направить в инспекцию пояснения и документы, подтверждающие правильность исчисления, полноту и своевременность уплаты налога, обоснованность применения пониженных налоговых ставок, налоговых льгот или наличие оснований для освобождения от уплаты налога (п. 6 ст. 363 НК РФ).

Срок рассмотрения обращения — один календарный месяц. Возможно увеличение срока рассмотрения заявления, о чем налоговая служба обязана уведомить налогоплательщика.

По результатам рассмотрения документов и пояснений налогоплательщик будет направлено:

- сообщение о перерасчете суммы к уплате, с учетом предоставленных пояснений, доказательств и доводов;

- требование доплаты, если пояснения налогоплательщика не приняты ФНС.

Также, с 2021 г. налогоплательщики обязаны направить в налоговый орган сообщение о наличии у них транспортных средств, признаваемых объектами налогообложения, в случае неполучения сообщения об исчисленной налоговым органом сумме транспортного налога в отношении указанных объектов налогообложения за период владения ими (Письмо ФНС России от 29.10.2020 N БС-4-21/17770@) .

Сообщение направляется в налоговый орган в срок до 31 декабря года, следующего за истекшим налоговым периодом с приложением копий документов, подтверждающих государственную регистрацию транспортных средств.

Неправомерное непредставление (несвоевременное представление) налогоплательщиком налоговому органу указанного сообщения влечет взыскание штрафа в размере 20 процентов от неуплаченной суммы налога в отношении транспортного средства, по которому не представлено (несвоевременно представлено) сообщение (п. 3 ст. 129.1 НК РФ).

Форма, формат и порядок заполнения сообщения о наличии у организации транспортных средств утверждены приказом ФНС от 25.02.20 № ЕД-7-21/124@.

Отправка указанного сообщение не требуется в случае направления организацией в налоговый орган заявления о предоставлении налоговой льготы в отношении соответствующего объекта налогообложения.

При возникновении вопросов мы будем рады предложить дополнительную информацию по данной теме.

Ваши контактные лица по этой теме:

Наталья Сафиулина

Екатерина Бабенко

заместитель главного бухгалтера ООО СВИЛАР

ekaterina.babenko@swilar.ru +7 (495) 648-69-44 (Доб. 305)Другие новости

10.02.2026

Экологический сбор: что изменилось с 1 января 2026 года и что ожидать бизнесу

23.12.2025

Дорогие коллеги, поздравляем Вас с наступающим Новым годом и Рождеством!

Обзор: изменение условий cоглашений об избежании двойного налогообложения

Последние новости по поводу пересмотра соглашений об избежании двойного налогообложения (СОИДН)

Протокол СОИДН с Люксембургом был ратифицирован в феврале, таким образом, протокол вступает в силу 5 марта 2021 года и его положения будут применяться с 1 января 2022 года (ранее ожидалось, что изменения подлежат применению с 1 января 2021 года).

Протоколом предусмотрено увеличение ставки налога до 15% у источника доходов в виде дивидендов и процентов с некоторыми исключениями для институциональных инвестиций.

В 2020 году также были подписаны протоколы о внесении аналогичных изменений в СОИДН с Кипром и Мальтой, которые применяются уже с 1 января 2021 года.

26 мая 2021 года подписан и опубликован законопроект № 1147902-7 о денонсации соглашения об избежании двойного налогообложения с Нидерландами. Принятие закона ведет к тому, что материнские компании, зарегистрированные в Нидерландах, будут платить налог с дивидендов по ставке 15% вместо 3-5%, а ставка для процентов и роялти составит 20%.

Правительство России предполагает уведомить нидерландскую сторону о денонсации соглашения до 30 июня 2021 г. и денонсировать его 1 января 2022 г. Если уведомление не успеют отправить до 30 июня, действие закона вступит в силу с 01.01.2023.

Следующей крупной юрисдикцией, с которой Минфин ведет переговоры по СИДН, является Швейцария.

Замминистра финансов Алексей Сазанов также сообщил, что осталось две ключевые юрисдикции — Гонконг и Сингапур, — по пересмотру СОИДН.

Официальных заявлений об изменении других СОИДН пока не поступало.

Ваши контактные лица по этой теме:

Евгения Чернова

Ольга Киреева

Другие новости

10.02.2026

Экологический сбор: что изменилось с 1 января 2026 года и что ожидать бизнесу

23.12.2025

Дорогие коллеги, поздравляем Вас с наступающим Новым годом и Рождеством!

Страховые взносы в 2021 году

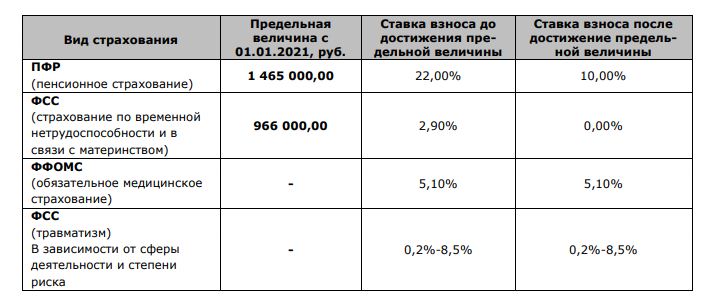

С 1 января 2021 года вступает в силу Постановление Правительства Российской Федерации от 26.11.2020 №1935 об увеличении предельной величины базы для исчисления страховых взносов на обязательное социальное страхование, на случай временной нетрудоспособности и в связи с материнством и на обязательное пенсионное страхование:

- на обязательное социальное страхование, на случай временной нетрудоспособности и в связи с материнством составляет в отношении каждого физического лица сумму, не превышающую 966 000 рублей нарастающим итогом с 1 января 2021 г.;

- на обязательное пенсионное страхование составляет в отношении каждого физического лица сумму, не превышающую 1 465 000 рублей нарастающим итогом с 1 января 2021 г.

Медицинские взносы, а также социальные платежи на травматизм придется перечислять со всех облагаемых доходов независимо от их суммы. Для них лимита, как и прежде, не будет.

1. Ставки страховых взносов в 2021 году:

Приведенные в таблице предельные величины и регламент исчисления страховых взносов будут действовать в 2021 году для всех компаний, за исключением предприятий, имеющих статус МСП.

Об особом порядке исчисления страховых взносов для субъектов МСП в 2020 году мы информировали ранее в сообщении от 08.06.2020 г.

2. Социальные взносы для МСП в 2021 году

Напомним, что в соответствии с Федеральным законом от 01.04.2020 № 102-ФЗ с 1 апреля 2020 года для организаций, официально имеющих статус МСП, совокупный размер тарифов страховых взносов в государственные внебюджетные фонды в отношении выплат физлицам, в части, превышающей МРОТ, снижен до 15%.

Данная пониженная ставка по взносам для МСП применяется вне зависимости от предельной величины суммы выплат физическому лицу (см. выше).

При этом часть выплат в размере меньшем или равном МРОТ (определяется по итогам каждого календарного месяца) облагается по общеустановленным тарифам страховых взносов — 30%.

Величина МРОТ является фиксированной, устанавливается одновременно на всей территории Российской Федерации федеральным законом и подлежит ежегодной индексации.

На 2021 год величина МРОТ (по текущим прогнозам) будет установлена в размере 12 792 рубля в месяц (проект прошел третье чтение на момент написания данного обзора).

Обратите внимание!

Пониженный тариф страховых взносов для субъектов МСП с 01.01.2021 года установлен бессрочно (пп.17, п.1, ст. 427 НК РФ, в редакции НК РФ, вступающей в силу с 01.01.2021 г.).

Ваши контактные лица по этой теме:

Наталья Сафиулина

Екатерина Бабенко

Другие новости

10.02.2026

Экологический сбор: что изменилось с 1 января 2026 года и что ожидать бизнесу

23.12.2025

Дорогие коллеги, поздравляем Вас с наступающим Новым годом и Рождеством!

Пересмотр соглашений об избежании двойного налогообложения

В марте 2020 года в числе экономических мер в связи с эпидемией коронавируса президент Владимир Путин анонсировал намерение пересмотреть принципы налогообложения дивидендов и процентов, выплачиваемых из Российской Федерации в зарубежные страны.

Напомним, что стандартная ставка налога у источника на дивиденды, выплачиваемые в адрес иностранных лиц, составляет 15%, на проценты и роялти соответственно равна 20%.

Однако выплаты в адрес иностранных компаний, являющихся резидентами стран, с которыми у РФ заключены соглашения об избежании двойного налогообложения (СИДН), облагаются у источника в России по пониженным ставкам. Значения таких ставок указаны в СИДН с каждой юрисдикцией.

Первыми извещения об одностороннем требовании Российской Федерации о внесении соответствующих изменений в двусторонние соглашения получили министерства финансов Кипра, Люксембурга и Мальты. Позже аналогичное письмо также было отправлено в Нидерланды.

В результате интенсивных переговоров ставка налога у источника в СИДН с Кипром была повышена до 15%. Льготная ставка в 5% была сохранена для институциональных инвесторов, а также публичных компаний, не менее 15% акций которых находятся в свободном обращении с ограничениями по времени владения российской компанией. Неизменной осталась 0% ставка у источника на роялти и на перечисление процентных доходов, выплачиваемых по еврооблигационным займам, облигационным займам российских компаний, займам, предоставляемым иностранными банками.

Аналогичные условия были согласованы министерствами финансов Мальты и Люксембурга.

Новые положения соглашений должны начать действовать с 1 января 2021 года. На данный момент нет результата переговоров с Министерством финансов Нидерландов и Швейцарии (ожидаются до конца текущего года).

Ряд источников называет в числе потенциальных получателей писем об изменении СИДН Гонконг, Ирландию и Сингапур, однако официальных анонсов о начале соответствующих переговоров пока не опубликовано.

В динамично меняющейся международной бизнес-среде мы всегда держим вас в курсе последних изменений.

Ваши контактные лица по этой теме:

Евгения Чернова

Евгения Фельзинг

Другие новости

10.02.2026

Экологический сбор: что изменилось с 1 января 2026 года и что ожидать бизнесу

23.12.2025

Дорогие коллеги, поздравляем Вас с наступающим Новым годом и Рождеством!

Статус МСП и иностранный бизнес

В условиях текущего мирового кризиса и все более жестких мер по борьбе с вирусом, бизнес гораздо больше, чем обычно рассчитывает на содействие и меры поддержки со стороны государства.

В данный момент в России в стадии проработки и внедрения находятся многие меры поддержки, начиная от переноса сроков сдачи отчетности и льготного кредитования вплоть до мер снижения налоговой нагрузки (в частности, страховых взносов). Значительная часть этих мер направлена на поддержку малого и среднего бизнеса.

Вкратце напомним, что статус МСП и критерии прописаны в Федеральном законе от 24.07.2007 No209-ФЗ с последующими правками.

Значение имеет:

- размер среднесписочной численности сотрудников за предшествующий календарный год (до 100 человек для малых; до 250 человек для средних предприятий);

- размер дохода от ведения предпринимательской деятельности за предшествующий календарный год (до 800 млн рублей для малых; до 2 млрд рублей для средних предприятий);

Для получения статуса МСП компания также должна быть внесена в соответствующий реестр (https://rmsp.nalog.ru/).

На протяжении долгого времени статус МСП был закрыт для компаний с большой долей иностранного капитала, так как помимо указанных выше пороговых значений действовало ограничение на долю российского капитала в минимум 51%.

Значит ли это, что дочерние компании иностранных учредителей не смогут воспользоваться льготами и преференциями, предлагаемыми правительством?

Напомним, что 1 декабря 2018 г. вступили в силу отдельные пункты Федерального закона No 313-ФЗ «О внесении изменений в Федеральный закон «О развитии малого и среднего предпринимательства в Российской Федерации», в соответствии с которыми критерии статуса субъекта МСП были изменены. Мы писали об этом в своем обзоре 02/2018 от 22.08.2018. После вступления в силу этих изменениях, статус МСП стал доступен и для тех компаний, в которых доля иностранного участия превышает 49%.

При этом необходимым условием является соответствие материнской компании критериям малого и среднего бизнеса, установленным в Российской Федерации.

Однако внесены в Реестр (см.выше), то есть получить официально статус МСП, российские компании с иностранным участием более 49% смогут только после того, как отчетность их материнских организаций будет проверена на соответствие критериям МСП, действующим в России.

Проводить подобную проверку уполномочены аудиторские организации, внесенные в контрольный экземпляр реестра аудиторов и аудиторских организаций.

Комментирует Ольга Григорьева, генеральный директор ООО «Штернгофф Аудит»:

«Согласно ч. 6.2 ст 4.1 Закона о МСП источником таких сведений для ведения единого реестра субъектов малого и среднего предпринимательства являются аудиторские организации. Данное полномочие реализуется в следующем порядке:

1) аудиторская организация оказывает хозяйствующим обществам, заинтересованным во включении сведений о них в единый реестр субъектов МСП, аудиторскую услугу (по инициативе хозсубъекта). Услуга заключается в подтверждении аудиторской организацией соответствия участников хозяйствующего общества — иностранных юридических лиц приведенному выше критерию (подтверждение осуществляется ежегодно).

Данная аудиторская услуга предоставляется аудиторскими организациями в соответствии:

- Частью 6.2 статьи 4.1 Федерального закона «О развитии малого и среднего предпринимательства в Российской Федерации» (в редакции Федерального закона от 3 августа 2018 г. No 313-ФЗ);

- Международным стандартом заданий, обеспечивающих уверенность (МСЗОУ) 3000.

2) с целью подтверждения указанного соответствия аудиторская организация сопоставляет данные о величине дохода за год и среднесписочной численности работников иностранного юридического лица с указанным выше критерием. Для сопоставления общество-заказчик услуги должно предъявить аудиторской организации отчетность иностранного юридического лица за соответствующий год, представленную в налоговый орган страны, где учреждено это лицо;

3) по результатам оказания данной услуги аудиторская организация формирует перечень обществ, которые созданы до 1 декабря года, предшествующего текущему календарному году, и участниками которых являются иностранные юридические лица, соответствующие описанному выше критерию;

4) аудиторская организация направляет перечень таких обществ в ФНС России. Перечень представляется в форме электронного документа, подписанного усиленной квалифицированной электронной подписью, с использованием официального Интернет-сайта ФНС России. Срок представления перечня — с 1 по 5 июля.»

По представленным на данный момент разъяснениям и комментариям, воспользоваться предлагаемыми преференциями для МСП в Российской Федерации смогут только компании, официально имеющие такой статус, то есть внесенные в реестр.

Пока неясно, будет ли этот регламент уточняться. В связи с этим мы рекомендуем проверить релевантность описанной выше процедуры для вашей компании.

Будем рады ответить на ваши вопросы по этой и другой темам!

Ваши контактные лица по этой теме:

Мария Матросова

Дарья Погодина

Разъяснения аудиторов: Ольга Григорьева

Генеральный директор «Штернгофф Аудит»

audit@sterngoff.comДругие новости

10.02.2026

Экологический сбор: что изменилось с 1 января 2026 года и что ожидать бизнесу

23.12.2025