Рубрика: Международные отношения и санкции

Актуальные темы и особенности работы для иностранных компаний в РФ в изменяющихся условиях

Дарья Погодина выступила в рамках мероприятия «Актуальные темы и особенности работы для иностранных компаний в РФ в изменяющихся условиях» с докладом на тему «Приостановка положений Соглашений об избежании двойного налогообложения и расширение списка офшорных зон: изменения, послабления, комментарии». Спикер проанализировала ключевые изменения в международном налоговом взаимодействии, рассказала о юридических и налоговых последствиях для иностранных структур, ведущих деятельность в России, а также обсудила возможные адаптационные меры. Доклад был особенно актуален для компаний с трансграничной структурой и иностранным капиталом.

Другие новости

19.12.2025

Налоговые изменения 2025-2026: администрирование, НДС, налог на прибыль, УСН и зарплатные налоги

Онлайн-семинар 18.12.2025

Ведение бизнеса в России – практический опыт в новых условиях. Совместный вебинар с АГРОС ЭКСПО

Дарья Погодина выступила как спикер на совместном вебинаре с АГРОС ЭКСПО, в рамках доклада поделилась актуальной информацией о юридических и налоговых аспектах работы иностранных и международных компаний в России, а также рассказала о практических решениях, применяемых в условиях меняющейся нормативной среды. Особое внимание было уделено вопросам комплаенса, адаптации корпоративных процедур и взаимодействию с государственными органами. Вебинар вызвал большой интерес среди участников агропромышленного сектора.

Другие новости

19.12.2025

Налоговые изменения 2025-2026: администрирование, НДС, налог на прибыль, УСН и зарплатные налоги

Онлайн-семинар 18.12.2025

Дарья Погодина и Евгения Чернова выступили в ОЭЗ «Липецк» с докладами

ПРОГРАММА

Приостановка СОИДН и расширение списка офшоров. Изменения. Смягчения?

Комментарии. Последствия

Дарья Погодина

Изменения в ТЦО с 01.01.24

Евгения Чернова

О СОБЫТИИ

Дарья Погодина выступила в ВШЭ с докладом на тему «Practical experience in Intercultural Communication with German speaking countries». В рамках выступления спикер поделилась реальными кейсами и практическими наблюдениями из делового взаимодействия с партнёрами из Германии, Австрии и Швейцарии. Были рассмотрены особенности делового этикета, различия в подходах к коммуникации и управлению, а также даны советы по построению эффективного диалога в межкультурной среде. Доклад вызвал живой интерес у студентов и преподавателей.

Другие новости

19.12.2025

Налоговые изменения 2025-2026: администрирование, НДС, налог на прибыль, УСН и зарплатные налоги

Онлайн-семинар 18.12.2025

Практический опыт межкультурной коммуникации с немецкоговорящими странами

Дарья Погодина выступила в ВШЭ с докладом на тему «Practical experience in Intercultural Communication with German speaking countries». В рамках выступления спикер поделилась реальными кейсами и практическими наблюдениями из делового взаимодействия с партнёрами из Германии, Австрии и Швейцарии. Были рассмотрены особенности делового этикета, различия в подходах к коммуникации и управлению, а также даны советы по построению эффективного диалога в межкультурной среде. Доклад вызвал живой интерес у студентов и преподавателей.

Другие новости

19.12.2025

Налоговые изменения 2025-2026: администрирование, НДС, налог на прибыль, УСН и зарплатные налоги

Онлайн-семинар 18.12.2025

Важно! Изменения в трансфертном ценообразовании с 01.01.2024

28.11.2023 г. был опубликован «Большой налоговый закон» Федеральный закон от 27.11.2023 № 539-ФЗ который производит революционные изменения в трансфертном ценообразовании уже с 01.01.2024 г.

Мы сформировали детальный обзор планируемых изменений.

Что поменяется:

- Введен налог у источника 15% на внутригрупповые услуги, оказываемые иностранными взаимозависимыми лицами;

- Расширится перечень взаимозависимых лиц;

- Больше сделок будут признаны контролируемыми;

- Увеличится размер возможных налоговых доначислений;

- Повысятся штрафы за несоблюдение правил ТЦО;

- Расширится перечень информации, подаваемой в отчетности по ТЦО.

- Новые «безопасные» интервалы процентов по займам

Ниже рассмотрим по отдельности каждое из этих существенных изменений.

1. Налог у источника с услуг иностранных взаимозависимых лиц

По новым правилам налог у источника 15% обязательно будет удержан с услуг иностранных взаимозависимых лиц, с резидентством в стране, с которой приостановлено действие СОИДН.

По сделкам с компаниями из стран с продолжающими действовать СОИДН – необходимо читать условия международного договора.

2. Расширение перечня взаимозависимых лиц

К перечню взаимозависимых лиц добавятся:

- контролирующее лицо и его контролируемая иностранная компания (КИК),

- сестринские КИК

- иностранные структуры без образования юридического лица, зарегистрированные в офшорной юрисдикции (или если хотя бы один из участников такой структуры зарегистрирован в офшорной юрисдикции)

3. Расширение понятия контролируемой сделки

Сделки, одной из сторон которых является лицо, местом регистрации (местом жительства, местом налогового резидентства) которого является так называемая офшорная юрисдикция, признаются контролируемыми.

Так как перечень офшорных юрисдикций был расширен c 01.07.2023, контролируемыми с 01.01.2024 будут признаваться все международные сделки с данными юрисдикциями, даже с независимыми партнерами.

Отчетность по таким сделкам необходимо подавать после превышения порога 120 млн. руб. в год.

При этом, не будут признаваться контролируемыми сделки при выполнении следующих условий:

- сделки заключены до 1 марта 2022 года

- порядок определения цен и (или) методик (формул) ценообразования, применяемый в таких сделках, не изменялся после 1 марта 2022 года,

- сделки не признаются контролируемыми в соответствии с действовавшими по состоянию на 1 марта 2022 г.

4. Возможные налоговые доначисления

При проведении налоговой проверки и обнаружении факта применения по контролируемой сделке цен, отличных от рыночных, корректировка налоговой базы будет проводиться до медианного значения (а не до максимального-минимального значения коридора, как было ранее).

Если налоговые органы совершают ТЦО корректировку налоговой базы в РФ по внешнеторговым сделкам, данные корректировки будут квалифицированы как скрытые дивиденды от источников в РФ (так называемая «вторичная корректировка»), и будут обложены налогом у источника по ставке 15% (дополнительно к штрафу).

Если налогоплательщик самостоятельно осуществляет ТЦО корректировку до начала контрольных мероприятий и соответствующие денежные средства перечисляются иностранным контрагентом на счёт в российском банке, данная ТЦО корректировка не квалифицируется как скрытые дивиденды.

Таким образом общая возможная сумма доначисленных налогов сможет составить до 35% от суммы корректировки цен:

20% доначисления налога на прибыль + 15% налога у источника

5. Новые уровни штрафов

За неуплату или неполную уплату налога в результате применения цен, не соответствующих рыночным:

- в отношении внешнеторговых сделок – 100% от суммы неуплаченного налога на доходы иностранного контрагента, равных величине ТЦО корректировки (но не менее 500 000 рублей);

- в отношении внутрироссийских сделок – 40% от суммы неуплаченного налога (но не менее 30 000 рублей)

За непредставление в установленный срок или предоставление уведомления о контролируемых сделках, содержащего недостоверные сведения – 100 000 рублей

За непредставление в установленный срок документов – документации относительно конкретной сделки (группы однородных сделок), уведомления об участии в МГК (за каждый факт нарушения) — 500 000 рублей.

За непредставление в установленный срок или предоставление документов, содержащих недостоверные сведения – страновой отчёт, глобальная документация, национальная документация, бухгалтерской (финансовой) отчётности участника МГК (за каждый факт нарушения) — 1 000 000 рублей.

6. Больше информации к предоставлению в налоговый орган

Расширенная информация, необходимая к представлению в ФНС с 01.01.2024

Уведомление о контролируемых сделках

(обязательно ежегодно не позднее 20.05.)

· условия совершения сделки (детализация устанавливается только для товарных сделок)

· использованные в ТЦО методы и источники информации (ранее не было обязательным для раскрытия)

· цепочка создания стоимости по сделкам в области внешней торговли сырьевыми товарами (по перечню Минпромторга, п. 5-6 ст. 105.14 НК РФ) только с взаимозависимыми лицами.

Документация по трансфертному ценообразованию

(по запросу налогового органа в течение 30 дней с даты запроса)

· информация о доходах и расходах, численности сотрудников, сумме прибыли (убытка), стоимости основных средств и нематериальных активов иностранного лица, являющегося стороной контролируемой сделки (с учётом приложения соответствующих подтверждающих документов)

· описание условий сделки

· финансовая отчётность иностранного контрагента

Об отказе независимого контрагента предоставить запрашиваемую информацию необходимо сообщать ФНС России.

По сделкам со взаимозависимыми контрагентами налогоплательщик не вправе ссылаться на отказ по раскрытию сведений.

Раскрытие информации потребует сбора значительного объёма дополнительной информации налогоплательщиком, а также её систематизацию и хранение в учётной системе.

7. Новые «безопасные» интервалы процентов по займам

С 01.01.2024 снижается нижняя граница базовых «безопасных» интервалов для сделок по займам:

- по займам в рублях: min – 10% ключевой ставки ЦБ РФ (но не менее 2%), max –150% ключевой ставки ЦБ РФ;

- по займам в швейцарских франках и японских йенах: min – 1%, max – соответствующая ставка плюс 5%;

- по займам в евро, китайских юанях, фунтах стерлингов и прочих валютах: min – 1%, max – соответствующая ставка плюс 7%.

Первый отчетный период по измененным правилам – 2024 год, уведомление по контролируемым сделкам необходимо подать до 20.05.2025 года, но провести ревизию договоров, которые попадают под изменения и возможно скорректировать международные сделки нужно уже сейчас.

Изменений по ТЦО много, риски доначислений по трансфертному ценообразованию повышаются.

Качественная документация остаётся инструментом защиты позиции налогоплательщика в части подходов и методов обоснования рыночных цен.

Мы много лет работаем с трансфертным ценообразованием и формируем документацию для наших клиентов.

Будем рады поддержать вас в процессе подготовки аргументированной налоговой позиции.

Ваши контактные лица по этой теме:

Евгения Чернова

Ольга Киреева

Другие новости

10.02.2026

Экологический сбор: что изменилось с 1 января 2026 года и что ожидать бизнесу

23.12.2025

Дорогие коллеги, поздравляем Вас с наступающим Новым годом и Рождеством!

Семинар МТПП

ПРОГРАММА

Последствия для трансфертного ценообразования

Евгения Чернова

«Приостановка СОИДН и расширение списка офшоров. Изменения. Смягчения?

Комментарии. Последствия.»

Дарья Погодина

О СЕМИНАРЕ

Евгения Чернова в ходе выступления осветила, как изменения в налоговом регулировании и международной обстановке повлияли на практику ТЦО в российских и транснациональных компаниях. Особое внимание было уделено новым требованиям к документации, изменению подходов к анализу сопоставимости и усилению контроля со стороны налоговых органов. Доклад сопровождался примерами из практики и вызвал активное обсуждение.

Дарья Погодина в рамках темы проанализировала текущие изменения в регулировании сделок с иностранными связанными лицами, расширение перечня офшорных юрисдикций и их влияние на налогообложение и корпоративную структуру бизнеса. Были даны комментарии к актуальным нормативным документам, а также рекомендации по снижению рисков и адаптации к новым условиям. Доклад вызвал повышенный интерес среди специалистов в области международного налогообложения.

Другие новости

19.12.2025

Налоговые изменения 2025-2026: администрирование, НДС, налог на прибыль, УСН и зарплатные налоги

Онлайн-семинар 18.12.2025

Расширение списка офшоров. Смягчение. Комментарии. Последствия

Евгения Чернова выступила с докладом на тему «Расширение списка офшоров. Смягчение. Комментарии. Последствия». Спикер подробно разобрала последние изменения в перечне офшорных юрисдикций, возможные налоговые и правовые последствия для российских компаний, а также меры, направленные на смягчение новых ограничений. Доклад вызвал интерес участников, работающих с зарубежными структурами и международными расчётами.

Другие новости

19.12.2025

Налоговые изменения 2025-2026: администрирование, НДС, налог на прибыль, УСН и зарплатные налоги

Онлайн-семинар 18.12.2025

Расширение списка офшорных зон – чего ожидать?

15.06 был опубликован приказ № 86н (Далее — Приказ) «Об утверждении Перечня государств и территорий, предоставляющих льготный налоговый режим налогообложения и (или) не предусматривающих раскрытия и предоставления информации при проведении финансовых операций (офшорные зоны)» от 05.06.2023.

Перечень офшорных зон при этом был увеличен более, чем в два раза и в новой редакции включает в себя 91 страну (ранее 40 юрисдикций).

Новая редакция Перечня включает в себя такие страны как Великобритания, Швейцария, США, Канада, Австралия, Япония, Южная Корея, Сингапур, Тайвань, а также страны ЕС, в том числе Германия, Австрия, Италия и др.

Изменения вступают в силу с 1 июля 2023 года.

Последствия расширения списка офшорных зон:

1. Неопределенность с продлением статуса МСП у дочерних иностранных компаний

Как было раньше — статус МСП был доступен и для тех компаний, в которых доля иностранного участия превышала 49%. При этом необходимым условием было соответствие дочерней и материнской компании критериям малого и среднего бизнеса, установленным в Российской Федерации (непревышение порогов по численности и доходу для среднего бизнеса).

Более подробную информацию можно найти в нашем обзоре от 07.06.2023.

Помимо численных порогов по уровню дохода и численности сотрудников одним из существенных критериев статуса МСП является ограничение на участие иностранных юридических лиц, государство постоянного местонахождения которых включено в список офшорных зон (не более 49 процентов).

Таким образом расширение списка приведет к приостановлению включения в реестр МСП дочерних компаний, участники которых зарегистрированы в юрисдикциях, попавших в новый Перечень.

Дополнительные разъяснения по этой теме со стороны регулирующих органов на данный момент отсутствуют.

2. Применение критериев контролируемых сделок для всех договоров, заключенных в том числе с невзаимозависимыми лицами, сумма оборота за год по которым превысит 120 млн. руб.;

3. Неприменение налоговых льгот российскими компаниями при безвозмездном доходе в результате получения имущества или передаче имущественных прав;

4. Последствия для компаний РФ, имеющих дочерние организации за рубежом:

a. Неприменение льготных ставок налога (например, 10%) для дивидендов, процентов и роялти, выплачиваемых компаниями холдинга из РФ иностранным компаниям;

b. Неприменение льготной ставки по дивидендам из “недружественных” стран;

c. Неприменение льготной ставки по налогу на прибыль при продаже долей/акций компаний с местонахождением в странах из списка, при превышении критерия срока владения (5 лет).

Возможно принятие нового Приказа готовит почву для последующих изменений в соглашения об избежании двойного налогообложения (СОИДН). До изменения соответствующих статей отдельных положений СОИДН мы не ожидаем изменений в ставках налога при выплате дивидендов из РФ материнским компаниям.

Мы внимательно следим за развитием ситуации и будем рады предложить поддержку по указанным выше вопросам.

Контакты

Евгения Чернова

Ольга Киреева

Другие новости

10.02.2026

Экологический сбор: что изменилось с 1 января 2026 года и что ожидать бизнесу

23.12.2025

Дорогие коллеги, поздравляем Вас с наступающим Новым годом и Рождеством!

Бизнес за границей: какие уведомления нужно подавать?

В предлагаемом обзоре мы обобщили правила, регламентирующие необходимые уведомления и отчеты, которые необходимо подать в РФ в случае, если у вас есть (или появляется) доля в иностранной организации.

При создании / приобретении доли в иностранной организации: уведомление

При возникновении (или изменении) доли участия в иностранной организации, вне зависимости от размера доли, физическое лицо – налоговый резидент РФ должен подать уведомление об участии в иностранных организациях (об учреждении иностранных структур без образования юридического лица).

Данное уведомление нужно подать в срок не позднее трех месяцев с даты возникновения (изменения доли) участия в иностранной организации.

Непредставление в установленный срок налогоплательщиком в налоговый орган уведомления об участии в иностранных организациях или представление уведомления об участии в иностранных организациях, содержащего недостоверные сведения, влечет взыскание штрафа в размере 50 000 рублей в отношении каждой иностранной организации.

Что считается контролируемой иностранной организацией (КИК)?

Контролируемая иностранная компания – это юридическое лицо или структура без образования юридического лица, местом налогового резидентства которой является юрисдикция, отличная от РФ, контролируемая юридическим или физическим лицом, являющимся налоговым резидентом РФ.

При создании / приобретении доли в КИК (контролируемой иностранной организации)

При возникновении (изменении) доли владения КИК физическое должно подать в налоговый орган по месту регистрации уведомление о контролируемых иностранных компаниях в течение отчетного года, но не позднее 30 апреля года, следующего за отчетным. Сроки направления в ФНС ежегодного уведомления о КИК для физических лиц закреплены в статье 25.14 НК РФ.

Форма уведомления закреплена законодательно.

Помимо самой формы уведомления необходимо собрать пакет документов о контролируемой иностранной компании и его участнике. Обычно в этот перечень входят:

1. Свидетельство о регистрации организации и выписка из торгового реестра;

2. Сертификат государства – налогового регистратора;

3. Финансовая отчетность КИК, составленная в соответствии с личным законом такой компании за финансовый год. В случае ее отсутствия, необходимо представить иные документы, которые подтвердят прибыль или убыток компании;

4. Аудиторское заключение по финансовой отчетности КИК, если аудит обязателен или компания добровольно проводила аудиторскую проверку;

5. Копия паспорта участника КИК;

6. Нотариально заверенная доверенность в случае предоставление уведомления третьим лицом.

Если оригинальные документы приложены не на русском языке, требуется наличие нотариально заверенного перевода.

Расчет налоговой базы по КИК

Минимальная сумма прибыли КИК, которая может быть использована в качестве налогооблагаемой базы, является 10 млн. руб., прибыль КИК ниже этой суммы не облагается налогом в РФ и не подлежит декларированию.

В случае если прибыль контролируемой иностранной компании превышает 10 млн. руб., то она используется как налоговая база для расчета налога на прибыль и заполняется в декларации 3-НДФЛ (Лист Б) для ФЛ. Информация по каждой КИК подается отдельно, данные не суммируются. Декларации должны быть предоставлены в ФНС в рамках обычного порядка подачи деклараций вместе с другими листами документа.

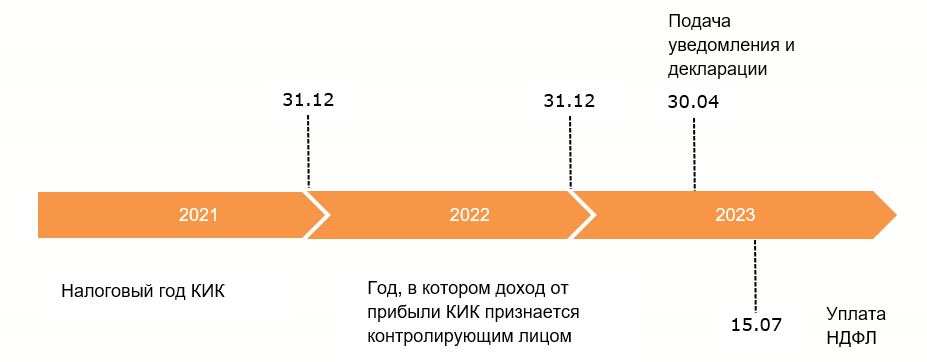

Особое внимание нужно обратить на определение даты получения контролирующим лицом прибыли от КИК – 31 декабря года следующего за налоговым годом иностранной организации. Наглядно даты получения прибыли и отчетности по ней представлены на схеме:

Прибылью (убытком) КИК признается величина прибыли (убытка) этой компании, определенная одним из следующих способов:

1. По данным ее финансовой отчетности, составленной в соответствии с законами юрисдикции, в которой зарегистрирована компания, за финансовый год;

2. По правилам, установленным главой 25 Налогового кодекса Российской Федерации (в случае невыполнения условий для определения прибыли (убытка) КИК по данным ее финансовой отчетности, а также по выбору налогоплательщика — контролирующего лица).

В целях определения прибыли (убытка) КИК используется неконсолидированная финансовая отчетность такой компании, составленная в соответствии со стандартом, установленным личным законом такой компании. В случае, если личным законом КИК не установлен стандарт составления финансовой отчетности, прибыль (убыток) такой КИК определяется по данным финансовой отчетности, составленной в соответствии с Международными стандартами финансовой отчетности либо иными международно- признанными стандартами составления финансовой отчетности.

Для целей налогообложения из прибыли КИК вычитаются:

- дивиденды распределенные (уже были обложены налогом у источника);

- дивиденды, источником выплаты которых являются российские организации (уже были обложены налогом на момент выплаты в РФ);

- убытки прошлых лет (которые могут быть зачтены против налогооблагаемой прибыли вне зависимости от позиции юрисдикции КИК по этому поводу);

- распределенная прибыль иностранного лица без образования ЮЛ.

Освобождение от налогообложения прибыли контролируемой иностранной компании

Прибыль КИК освобождается от налогообложения в РФ, если в отношении такой КИК выполняется хотя бы одно из следующих условий:

1. КИК — некоммерческая организация, которая в соответствии со своим личным законом не распределяет полученную прибыль (доход) между акционерами (участниками, учредителями) или иными лицами;

2. КИК образована в соответствии с законодательством государства — члена Евразийского экономического союза и имеет постоянное местонахождение в этом государстве;

3. Эффективная ставка налогообложения доходов (прибыли) для этой КИК по итогам периода, за который в соответствии с личным законом такой организации составляется финансовая отчетность за финансовый год, составляет не менее 75% средневзвешенной налоговой ставки по налогу на прибыль организаций;

4. КИК является одной из следующих компаний:

- активной иностранной компанией;

- активной иностранной холдинговой компанией;

- активной иностранной субхолдинговой компанией;

и другие реже применимые.

Перенос убытка КИК

В случае, если по данным финансовой отчетности КИК, составленной в соответствии с ее личным законом за финансовый год, определен убыток, указанный убыток может быть перенесен на будущие периоды без ограничений и учтен при определении прибыли КИК.

Убыток КИК не может быть перенесен на будущие периоды, если налогоплательщиком — контролирующим лицом не представлено уведомление о КИК за период, за который получен указанный убыток.

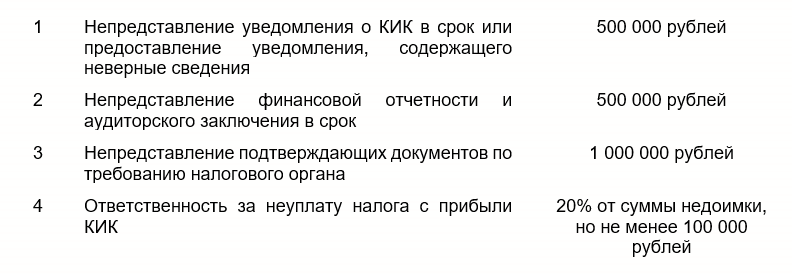

Штрафы за непредоставление уведомления о КИК

Больше информации на сайте ФНС.

Контакты

Евгения Чернова

Ольга Киреева

Другие новости

10.02.2026

Экологический сбор: что изменилось с 1 января 2026 года и что ожидать бизнесу

23.12.2025

Дорогие коллеги, поздравляем Вас с наступающим Новым годом и Рождеством!

Сложности с международными платежами и открытием счетов

В настоящее время все больше российских банков приостанавливает открытие счетов для новых клиентов, ограничивает открытие новых валютных счетов для действующих клиентов, вводит комиссию за хранение валюты на счетах, а также устанавливает лимиты переводов денежных средств в валюте или вовсе прекращает осуществлять такие переводы за рубеж.

Мы осуществляем постоянный мониторинг ситуации с банками, отслеживаем обновление условий с валютными международными переводами со странами Европы и СНГ, а также ведем сводный реестр аналитики, в том числе по банкам в России из ТОП-100 актуального российского рейтинга финансового сектора.

Также дополнительно мы оказываем комплексную поддержку нашим клиентам по открытию счетов, а именно:

- осуществляем полное взаимодействие с банком;

- уточняем требования по пакету документов для открытия счетов;

- подготавливаем и проверяем комплект необходимых для открытия счетов документов/информируем о необходимых для открытия счетов документах;

- заполняем все требуемые заявления и формы;

- осуществляем контроль за открытием счетов в банке;

- оформляем документы для предоставления доступа в онлайн-банк и подключения к нему уполномоченных лиц как с правом подписи, так и без права подписи.

В случае, если у вас возникают сложности с международными платежами, открытием счета или другими смежными вопросами, мы будем рады предоставить вам более подробную информацию по запросу и предложить свою поддержку.

Ваши контактные лица по этой теме:

Мария Матросова

Юлия Белоконь

Другие новости

10.02.2026

Экологический сбор: что изменилось с 1 января 2026 года и что ожидать бизнесу

23.12.2025